目次

- 1. 二重発行は「不正使用」(脱税共犯)になる!?

- 2. 代引き・コンビニ決済で領収書を無くしたのでネットショップに再発行が依頼されたら?

- 3. Amazon、LOHACOで領収書発行依頼された時の注意点

- 4. クレジットカード決済なら領収書発行は不要!?

- 5. 店舗側が領収書を発行する際の注意点

- 6. 電子発行(PDF)した領収書には印紙は不要になる?!

- 7. 領収書にはなぜ収入印紙が必要なの?

- 8. 収入印紙が必要になる金額(領収書の金額ごとの印紙税額)

- 9. ポイント、クーポン利用の領収書は?

- 10. こんな質問がありました。「領収書に印鑑がないと税務上無効になりますか?」

- 11. そもそも領収書の発行義務とは

- 12. 領収書の保存期間7年(前々年分所得が300万円以下の方は5年)と定められておりますが領収書を発行する店舗の保管期間の規定はどうなっているでしょうか?

- 13. ネットショップオーナーはこれも抑えておきたい。

- 14. インボイス制度とは!?令和3年10月1日から企業が対応すること国税に聞いてみました!Q&A

ネットショップ運営していると「領収書」くださいと、よく依頼されますが領収書を発行する際に、ネットショップ(店舗)側が知っておかなければいけないことを法的観点から調査してみました。

二重発行は「不正使用」(脱税共犯)になる!?

金銭や有価証券に関する取引が行われたことを示す「領収書」は、保存することが義務付けられています。なぜなら、その取引に関するトラブルが起きたときに証拠となる、税務上の「証憑書類」だからです。そのため、領収書の二重発行は、その不正使用の可能性を生みます。

領収書を発行するネットショップ(店舗)側が、共犯であると疑われた場合には、有印私文書偽造罪に問われる可能性があります。有印私文書偽造罪とみなされると、領収書の二重発行は、「他人の印章・署名を使用」して、権利や義務、事実証明に関する文書を偽造するという犯罪行為になります。

私文書は、国や地方公共団体、公務員などが作成する公文書よりも公共性が低いため、公文書偽造罪よりも法定刑は低くなっています。ただ、それでも3カ月以上5年以下の懲役になる恐れがあります。

https://www.bengo4.com/c_1009/c_19/b_449229/ ”弁護士ドットコム”,2018年9月18日アクセス.代引き・コンビニ決済で領収書を無くしたのでネットショップに再発行が依頼されたら?

代金引換決済は既に運送業者が発行済みになりますので、店舗側が発行したら二重発行になります。コンビニ決済も同じようにコンビニエンスストアが発行済みなりますので、再発行の場合はお客様にレシートを持参して再発行をコンビニエンスストアに相談してくださいとお伝えしましょう。

Amazon、LOHACOで領収書発行依頼された時の注意点

Amazonはアカウントサービスの注文履歴から、LOHACOはログインし購入履歴から該当商品の領収書をプリントアウトすることができますので、店舗側に領収書を依頼された場合、お客様との約束(アカウントサービスを使わない、二重発行しない)が必要でしょう。約束が出来ない場合はアカウントサービスから発行くださいとお伝えしましょう。

Amazon 領収書を印刷するhttps://www.amazon.co.jp/gp/help/customer/display.html?nodeId=201894740“Amazon”,2020年2月18日アクセス.

LOHACO 領収書を発行するには

https://lohaco.jp/support/receipt/“LOHACO”,2020年2月18日アクセス.

クレジットカード決済なら領収書発行は不要!?

あえて違う見解を2件紹介します。

- クレジットカードでの決済では、お客様と事業者様の間に直接代金のやりとりは発生しません。購入代金はクレジットカード会社から支払われ、クレジットカード会社がその代金をお客様に請求します。つまり、事業者様はお客様から直接支払いを受けていないため、領収書を発行する義務がないのです。仮に、クレジットカード払いに対して領収書を発行してしまうと、事業者様はお客様とクレジットカード会社の2か所から支払いを受けたことになってしまいます。1つの商品に対して、2つ分の支払いが発生していることになり、事業者様だけでなくお客様側にも経理上の食い違いが発生してしまう可能性があります。

- クレジットカードによる支払の場合、お客様がクレジット会社に依頼して販売店に代金を立替払して貰うこととなると思われます。とすると、販売店があなたから売買代金を受領したこととなりますので、お客様が要求すれば領収書をお客様に対して発行すべき義務がります(民法486条)。 お客様がクレジット会社に支払うのは立替金の支払であり、売買代金とは異なります(性質、時期、金額[手数料等が付加されるときがある]が異なる)。クレジット利用時点で、クレジット会社からあなたに発行されるのは、利用明細書に過ぎず領収書ではありませんので、領収書の2重発行にはなりません。

店舗側が領収書を発行する際の注意点

クレジットカード決済のお客様に領収書を発行する場合には、注意が必要です。お客様とクレジット会社の2か所から支払いを受けたと誤認されないように、領収書に「クレジットカード払い」を明記する必要があります。領収書には発行者、宛名、金額、日時、購入内容の他に、支払い方法として「クレジットカード払い」という言葉を入れることで、2重発行の誤認を避けられます。また、クレジットカード決済で発行する領収書は金銭の受領事実がないため、正式書類ではありません。5万円以上の金額でも収入印紙を貼る必要はない点にご注意ください。

https://www.nta.go.jp/law/shitsugi/inshi/19/37.htm“国税庁”,2018年9月18日アクセス.

電子発行(PDF)した領収書には印紙は不要になる?!

紙で発行されていない領収書ファイルなどの電子文書(PDF)は印紙税法でいう「文書」には該当しないと解釈され、収入印紙は不要と考えられています。

ただ見解は場合(商材)によって異なる可能性があるかもしれないので会計士と担当税務署にご確認するのをお勧めします。

【注意点】店舗側がPDFを印刷した場合は文書になりますので5万円を超えたら収入印紙は必要となります。

https://www.nta.go.jp/about/organization/fukuoka/bunshokaito/inshi_sonota/081024/01.htm“国税庁”,2019年2月7日アクセス.

コミットメントライン契約に関して作成する文書に対する印紙税の取扱い

https://www.nta.go.jp/law/joho-zeikaishaku/inshi/5111/01.htm“国税庁”,2019年2月7日アクセス.

領収書にはなぜ収入印紙が必要なの?

なぜ領収書に印紙を貼らなければいけないのでしょうか。

印紙は「印紙税法」という法律に定められています。

この印紙税法で「課税文書」として定められている20種類の書類を発行する場合に印紙税が課税されますが、領収書はこのうち第17号文書(金銭又は有価証券の受取書)に該当します。

領収書が課税文書とされているのは、「経済的取引が発生している以上、そこに何らかの経済的利益が生じているはず=担税力(税金を負担する力)があるはず」という理由からです。

ただし、少額な領収書にもすべて印紙税を課すのは現実的ではないため、5万円未満であれば非課税とされています。

収入印紙が必要になる金額(領収書の金額ごとの印紙税額)

| 記載された受取金額 | 税額(貼府する印紙税額) | 文書の種類 |

|---|---|---|

| 5万円未満 | 非課税 | [売上代金に係る金銭又は有価証券の受取書] (注)1 売上代金とは、資産を譲渡することによる対価、資産を使用させること(当該資産に係る権利を設定することを含む。)による対価及び役務を提供することによる対価をいい、手付けを含みます。 (注)2 株券等の譲渡代金、保険料、公社債及び預貯金の利子などは売上代金から除かれます。 (例) 商品販売代金の受取書、不動産の賃貸料の受取書、請負代金の受取書、広告料の受取書など |

| 5万円以上100万円以下 | 200円 | |

| 100万円を超え200万円以下 | 400円 | |

| 200万円を超え300万円以下 | 600円 | |

| 300万円を超え500万円以下 | 1千円 | |

| 500万円を超え1千万円以下 | 2千円 | |

| 1千万円を超え2千万円以下 | 4千円 | |

| 2千万円を超え3千万円以下 | 6千円 | |

| 3千万円を超え5千万円以下 | 1万円 | |

| 5千万円を超え1億円以下 | 2万円 | |

| 1億円を超え2億円以下 | 4万円 | |

| 2億円を超え3億円以下 | 6万円 | |

| 3億円を超え5億円以下 | 10万円 | |

| 5億円を超え10億円以下 | 15万円 | |

| 10億円を超えるもの | 20万円 | |

| 受取金額の記載のないもの | 200円 |

印紙税

https://www.nta.go.jp/m/taxanswer/7105.htm“国税庁”,2018年9月18日アクセス.

ポイント、クーポン利用の領収書は?

ネットショップでのポイントは(1)値引きと、デポジット方式のような(2)電子マネー側面があります。モール型通販サイト楽天、Amazon、Yahoo!などは通常1%(Amazon対象品のみ)が多いようです。

(1)あなたの楽天店舗でお客様が10,000円の買い物をして保有の1,000ポイントを利用した場合どの様に発行したらいいでしょうか? ポイントは値引きであり、領収書の意味を考えると必然的に答えが出ます。 領収書は商品やサービスを購入した際に、その代金の支払いを行ったことを証明する書類ですからモールでポイントを利用してネットショッピングした場合の領収書は、ポイント分(値引き)差引た金額を発行し、利用ポイントを記載します。

(2)デポジット方式の電子マネーの領収書は? デポジット購入した金額のみを発行し、その後のポイントを利用した領収書ではなく納品書となることを理解しておこう。

https://www.bengo4.com/c_1/b_319609/ ”弁護士ドットコム”,2018年9月18日アクセス.

領収書の原則は金銭の授受が完了している証明です。

例1)10,000円の商品を購入する際、楽天スーパーポイントを1,000円分使用した場合

10,000円 – 1,000円 =9,000円

領収書の記載金額は9,000円 ポイント利用分1,000円となります。

※理由は楽天スーパーポイントは楽天が払っているためです。 10,000円の商品を購入する際、楽天スーパーポイントを1,000円分使用した場合、お客様から9,000円を頂き、ポイント分1,000円は楽天から頂くことになります。

例2)10,000円の商品を購入する際、楽天スーパーポイントを10,000円分使用した場合 10,000円 – 10,000円 =0円 領収書の記載金額は0円 ポイント利用分10,000円となります。

こんな質問がありました。

「領収書に印鑑がないと税務上無効になりますか?」

https://www.nta.go.jp/about/organization/tokyo/location/tokyo.htm“国税庁”,2019年4月16日 電話.

領収書に印鑑がなくても税務上は有効です。領収書の規定は無く印鑑の押印は有無は問わないと回答。

補足:

商法などの規定では、領収書には発行日、発行者の住所や社名、金額が記載されていれば有効とされています。

では領収書に角印や担当印を押印するのはなぜでしょうか?

ズバリ答えは「偽造防止」になります。会社によっては角印、担当印が押印していなけらば正式に発行していないと定めている会社もあります。また逆に印鑑のない領収書は経理が通さないと言われるかもしれません?

角印とは会社の認印で、発行を担当したのが担当印となるわけです。印鑑が必要かは発行する会社のコンプライアンスやお客様の事を考えて判断くださいませ。

そもそも領収書の発行義務とは

領収書は商品やサービスを購入した際に、その代金の支払いを行ったことを証明する書類です。領収書は、民法486条で「弁済をした者は、弁済を受領した者に対して受取証書の交付を請求することができる」と定められています。法律用語のため難しい語句が並んでいますが、「弁済」とは代金支払いのことで、「受取証書」が領収書となります。つまり、お客様から領収書の発行を請求された場合、事業者様は発行する義務があるのです。

また、領収書の発行には同時履行の原則があります。領収書発行は代金の受け渡しと同時に行われ、お客様が代金を支払う際に、事業者側が領収書を発行します。

領収書の保存期間7年(前々年分所得が300万円以下の方は5年)と定められておりますが領収書を発行する店舗の保管期間の規定はどうなっているでしょうか?

税務署に申告した企業は確かに7年(5年)と定められておりますが、領収書を発行する会社の保管期間が定められているか東京国税局に確認したことろ規定はありませんでした。 ただ利用者(お客様)に向けて保管期間をホームページで表記した方がいいとアドバイスを頂きました。

各モールの受注データ保管期間を調査しましたご参考ください。

| 楽天市場 | 2年以内 |

| Yahooショッピング | 制限なし |

| Wowma! | 旧マイページからWow!managerへ移行した場合2年。それ以外制限なし。 |

| ポンパレモール | 730日以内 |

| Qoo10 | 2015年1月1日以降のデータの取得が可能。 |

| DOCOMO | 1回のリクエストで1,000件迄取得可能。1,000件以内であれば過去日の制限は無。 |

| ネクストエンジン | 制限なし(システム上のデータがあれば検索可能) |

ネットショップオーナーはこれも抑えておきたい。

領収書の保存期間 7年(前々年分所得が300万円以下の方は、5年)

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/01_2.htm“国税庁”,2018年9月18日アクセス.

インボイス制度とは!?令和3年10月1日から企業が対応すること国税に聞いてみました!Q&A

Q:インボイス制度とは?

A:インボイス制度とは「適格請求書等保存方式」のことをいいます。正確な適用税率や消費税額等を満たした請求書などが「適格請求書等(インボイス)」です。インボイスの発行または保存により、消費税の仕入額控除を受けることが出来ます。

インボイス制度は店舗(売手側)、お客様(買手側)双方に適用されます。

売手側は、取引相手(買手)から求められたときには、インボイスを交付しなければなりません。買手側は、原則として取引相手(売手)から交付を受けたインボイスの保存が必要となります。売手も同じように発行したインボイスの保存が必要になります。

Q:インボイスとは?

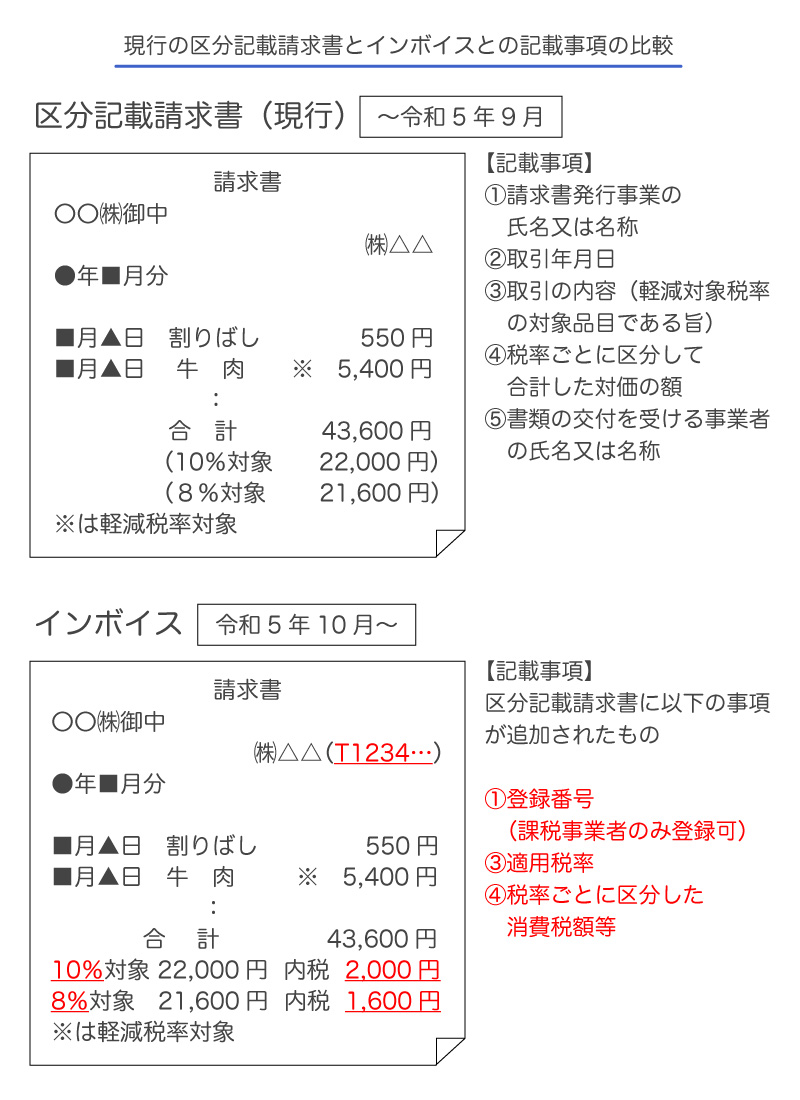

A:店舗(売手)がお客様(買手)に対して、正確な適用税率や商品税を伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が使いされたものをいいます。

【出典】国税庁 消費税 インボイス制度チラシ

Q:インボイスの保存期間は?

A:店舗(売手)課税業者(買手)とも7年。 国税庁,2021年9月16日電話確認.

Q:適格請求書等保存方式とは税率適格化するのは請求書だけでいいの?

A:いいえ。請求書だけではなく「請求書」「納品書」「領収書」の一連の取引でどれか一つでも適格化になってればよく、また適格化書類の選択は課税業者に委ねられます。 国税庁,2021年9月16日電話確認.

Q:課税事業者が適格発行事業者(登録事業者)に登録しないと罰せられるの?

A:いいえ。任意です。 国税庁,2021年9月16日電話確認.

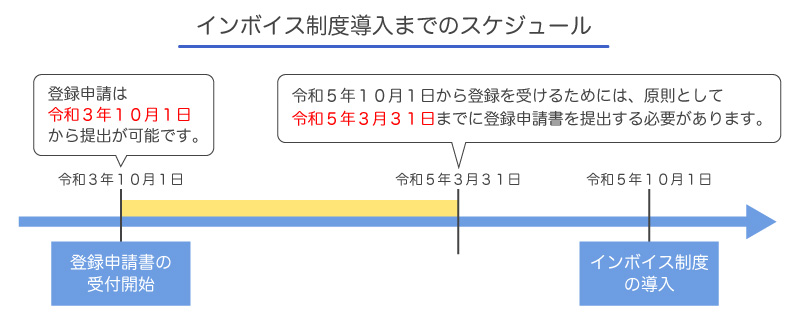

Q:インボイス制度はいつからはじまるの?

【出典】国税庁 消費税 インボイス制度チラシ

【出典】国税庁 消費税 インボイス制度チラシ

A:はい、ございます。

令和5年10月1日~令和8年9月31日 仕入税相当額の80%

令和8年10月1日~令和11年9月31日 仕入税相当額の50%

国税庁,2021年9月16日電話確認.

Q:具体的に企業はどのような対応が必要なのでしょうか?

A:課税事業者と免税事業者毎の対応

課税事業者

1.適格発行事業者(登録事業者)に登録が必要になります。登録は令和3年10月1日から令和5年9月31日

2.区分記載請求書等(納品書・領収書)に「登録番号」「適用税率」「消費税額」の記載が必要。

3.取引相手が適格発行事業者か確認が必要

4.取引相手からインボイスを発行してもらう。

インボイスを発行してもらえない場合、消費税の仕入額控除が受けられません。

5.インボイスに対応したレジの導入

6.インボイスに対応した受注システム、請求書・納品書・領収書システムの導入

免税事業者

1.消費税課税事業者選択届書の提出して課税事業者になる必要があります。

ただし、経過措置が設けられています。課税事業者にならない場合は税務署に相談しましょう。

Q:適格発行事業者(登録事業者)に登録するにはどうしたらいいの?

A:インボイス制度登録申請手続は税務署に提出する方法とe-Taxによる登録が出来ます。

インボイス申請手続

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei.htm

適格請求書発行事業者の登録申請書

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shohi/annai/pdf/0020009-098_04.pdf

e-Taxによる登録申請手続

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei_e-tax.htm

“国税庁”,2021年9月16日アクセス.

インボイス制度に関するお問い合わせ先

専用ダイヤル:0120ー205ー553(無料)

受付時間:9:00~17:00(土日祝除く)

まとめ

現在、消費税には8%と10%が存在します。2つの税率が平行して運用されているなか、どの取引や商品に、どちらの税率が適用されているかを明確にする必要が出てきました。これによって、正確な経理処理が可能になると期待されています。 登録事業者の検索のAPIが提供されています。このことにより大手などは取引相手に対して登録事業者か取引条件になるでしょう。免税事業者にては課税事業者になるか割引を行うかという選択を迫れれると推測されます。令和5年10月1日からインボイス制度がスタートします。消費税の仕入額控除が開始されるにあたって事前に適格請求書発行事業者(登録事業者)登録を行い、また発行された請求書等は7年間の保存義務が課せられており買手だけでなく売手にも同じように保存の義務があります。企業だけてなく個人事業者にも対応が必要になりますので事前に準備をしておきましょう。